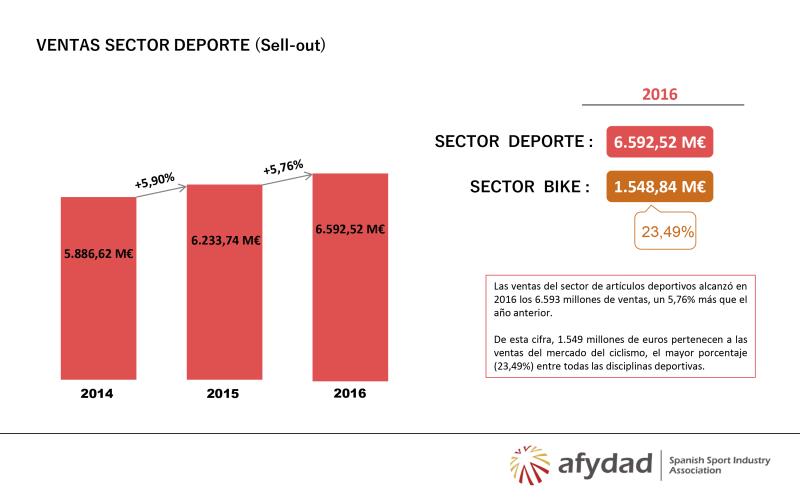

El sector de artículos deportivos cierra 2016 con un crecimiento del 5,76%

El sector de artículos deportivos facturó en España 6.592,52 millones de euros en 2016, un 5,76% más que en el año anterior. Esta es la principal conclusión del estudio ‘El Sector de Artículos Deportivos 2016’, realizado por Sport Panel para Afydad, la patronal del sector, y que fue presentado este martes en el Museo Colet de Barcelona con el apoyo de la Fundació Catalana de l'Esport.

VER PRESENTACIÓN DEL ESTUDIO

Las cifras que arroja este nuevo estudio dejan claro que el deporte está muy vivo pese a la crisis.

El crecimiento logrado en 2016 (5,76%) es muy similar al que se obtuvo en 2015, cuando el sector creció un 5,90%, confirmando la tendencia alcista de un mercado que, como señala Jaume Ferrer, Director de Sport Panel, “se ha visto favorecido por la crisis, que ha hacho crecer los índices de práctica y ha ayudado a dinamizar las ventas de los segmentos más técnicos”.

Dentro de estos segmentos técnicos, el que más peso tiene (y el que mayor progresión ha experimentado en los últimos años) es, sin duda, el ciclismo, que copa el 23,49% de las ventas globales (en todos los canales). En el canal deporte, el sportwear representa la mitad de las ventas, mientras que Running y Outdoor son las modalidades técnicas con mayor cuota, con un 14,93%% y un 8,17% respectivamente.

Por tipología de empresa, el estudio refleja que en España hay 952 empresas proveedoras de artículos deportivos. El 47,16% de las ventas pertenecen a fabricantes nacionales (que no necesariamente fabrican en España), el 44,33% a importadores y el 8,51% restantes a compañías que ejercen tanto de fabricantes como de importadores. Catalunya, con más de un 48%, sigue siendo la zona con mayor concentración de empresas, seguida de Madrid, Valencia y el País Vasco. Sobre la cifra de empresas que operan actualmente en España, Ferrer fue contundente: “Hoy por hoy hay una gran sobreoferta de producto y marcas y el sector deportivo tiende necesariamente hacia la concentración. De empresas y marcas”.

El calzado, motor de las ventas

Centrándose en las ventas, el estudio diferencia tres canales. En primer lugar, los denominados canales alternativos (zapaterías, boutiques, jugueterías, bazares, etc.) que, en 2016, alcanzaron los 841,16 millones de euros, un 1,75% más que el año anterior. El canal deporte, que engloba grandes almacenes, tiendas Decathlon, comercios multideporte y especialistas, sumó 5.199,91 millones de euros, un 6,18% más que en 2016. finalmente, el canal vertical, que incluye la venta directa al consumidor final (a través de clubes, gimnasios, web, Factorys…), se consolidó como el canal con mayor crecimiento, con 551,45 millones de euros facturados y un aumento del 8,19% respectos al año pasado.

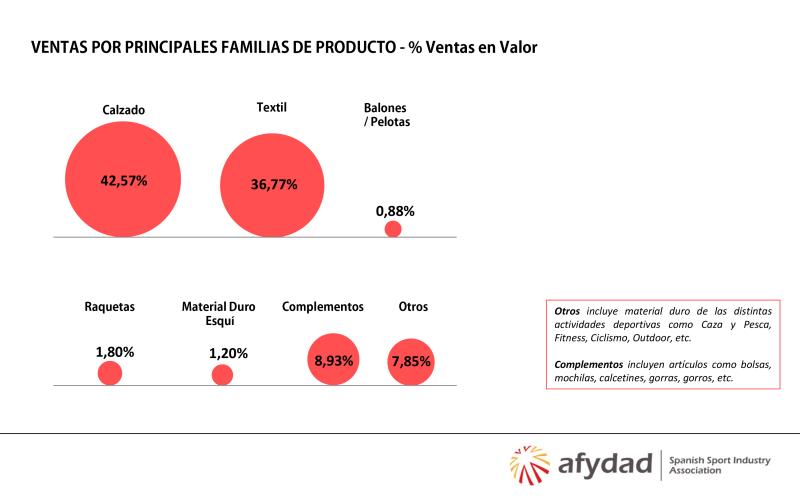

Por familias de producto, el calzado representó el 42,57% de las ventas (en valor), mientras que el textil se situó en el 36,77%. Los complementos representaron un 8,93%, las raquetas un 1,80%, el material duro de esquí un 1,20% y los balones y pelotas, el 0,88%. El 7,85% restante procede de la venta de material duro de las distintas actividades deportivas como caza y pesca, fitness, ciclismo, outdoor, etc. Para Ferrer, “aunque actualmente el calzado es el auténtico motor del sector de material deportivo, es en el hard (material duro) donde están puestas las mayores esperanzas de crecimiento a medio y largo plazo”.

Las cadenas controlan las ventas

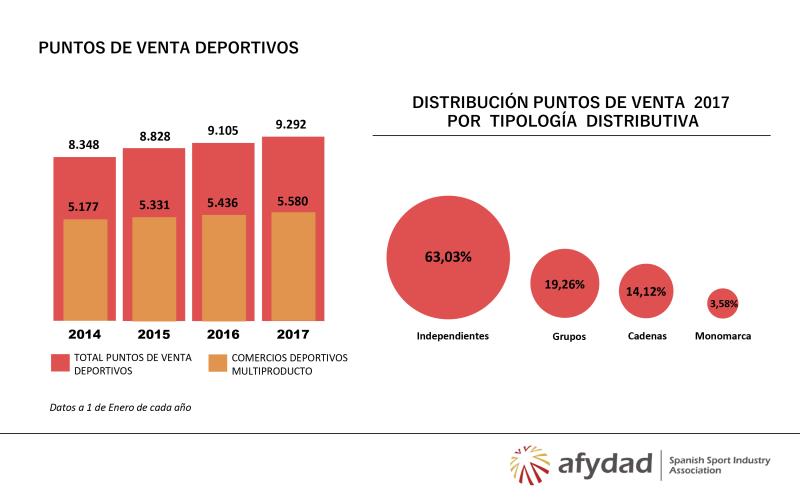

En cuanto al comercio, la red de tiendas se ha consolidado en este 2016, año que se cerró con 9.292 puntos de venta (5.508 multideporte), casi el doble que hace apenas 20 años. El ciclismo, con un crecimiento espectacular en los últimos 3 años (se ha pasado de 800 a más de 3.000 tiendas) y el concepto Sneaker han sido los principales dinamizadores en un año que se ha cerrado con 189 puntos de venta más que en 2015, pero con una rotación (mortalidad-natalidad) del 8,4%.

Por tipología de negocio, el 63,03% de los 9,292 comercios son independientes, el 19,26% está asociado a algún grupo de compra y el 14,12% forma parte de una cadena. Las tiendas monomarca representan el 3,58% del total. “Estas distribución –explica Ferrer- no representa, en absoluto, las ventas, puesto que las cadenas, aunque sólo representen 14% de las tiendas, controlan alrededor del 70% del mercado, en especial Decathlon, que tiene una cuota cercana al 30%, muy por encima del 9% que tiene el siguiente operador, El Corte Inglés”.

“Los datos –explica el máximo responsable de Sport Panel- constatan que la crisis no ha afectado a la red de tiendas. Al contrario: la crisis ha favorecido, en gran medida, el incremento de pequeños comercios especialistas en detrimento de los comercios multiproducto. Las tiendas de ciclismo han liderado de forma espectacular este crecimiento seguidas de las tiendas de running, triatlón, pádel, outdoor y deportes minoritarios".

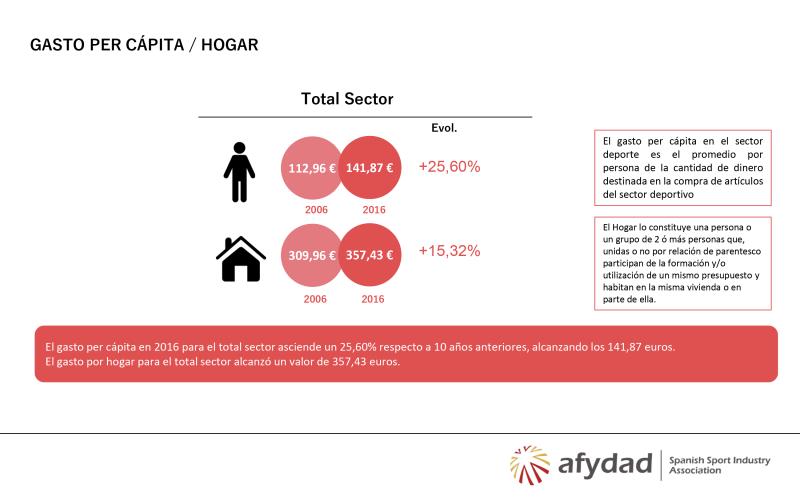

El informe también se hace eco del gasto que hacen los españoles en deporte. Un gasto que en 2016 se situó en los 141,87 euros, un 25% más que en 2006, pero todavía muy lejos de las cifras que se obtienen en países con una mayor tradición deportiva.

Cambios de paradigma

Para poner fin a su presentación, Jaume Ferrer puso sobre la mesa los retos a los que se enfrenta el sector en los próximos años: “Habrá un cambio de paradigma en las relaciones marca-comercio. Para las marcas ya no será suficiente la multicanalidad. A corto y medio plazo las marcas deberán estar preparadas para ofrecer servicios de omnicanalidad. A nivel de oferta, habrá una evolución importante del nuevo concepto Sport Urban Life, no solo como tendencia, sino más allá, como un estilo de vida. Y, sin duda, una de las asignaturas pendientes del sector de cara a los próximos años sigue siendo la mujer”.

Noticias sobre marcas y empresas de deporte